経験から学んだ“避けたい落とし穴”と、安心して続ける工夫

はじめに:失敗は「やめないための経験値」

「50代から投資を始めても間に合うの?」——多くの方が抱える不安です。

私自身、インデックス投資をコツコツ続ける中で“やらかし”も経験しました。だからこそわかったのは、失敗は“やめないための経験値”になるということ。ここでは、50代がつまずきやすい代表的な3つの失敗と、すぐに実践できる対策を体験談ベースでまとめます。

(※本記事は個人の体験共有です。特定の金融商品の勧誘ではありません)

なぜ50代は失敗しやすいのか

- 時間軸が短い焦り:老後までの年数を意識し、リスクを取り過ぎがち

- 情報過多の時代:ニュースやSNSに反応し、短期売買に傾きやすい

- “今から取り返す”心理:高値掴み・集中投資に陥りやすい

だからこそ、仕組みでブレを抑える(積立・分散・自動化)が鍵になります。

失敗①:高値掴み(ニュースに背中を押されて…)

よくある流れ

- 史上高値・最高値更新のニュース → 「今乗り遅れたくない!」で一括でドン

- 直後の調整で含み損 → 不安になって売却 → 高く買って安く売る悪循環

私の体験(要約)

相場が盛り上がった局面で“まとめ買い”して、その後の調整でメンタル消耗。

結局、積立に戻した途端に気持ちがラクになり、継続できました。

対策

- タイミング依存を減らす:毎月/毎週の定額積立を基本に

- 購入を分散:まとまった資金は「半年〜12か月に分ける」等の時間分散

- ルール化:ニュースで気持ちが動いた時こそ、“積立以外の新ルールを作らない”

失敗②:リスク取り過ぎ(集中・レバ・一発逆転)

よくある流れ

- 「短期で取り返したい」→ 新興国・テーマ株・レバ型に偏重

- 変動の大きさに耐えられず、安値で撤退 → 心が折れて投資自体をやめてしまう

対策

- 分散の基本に戻る:全世界/全米のインデックス中心で“広く薄く”

- 年齢に合わせて“守り”を足す:リスク資産と安定資産の配分を決める

- 例)「株式70:安定30」→不安が強い時期は「株式60:安定40」へ一段守り寄り

- “安定”は、国内外債券インデックス・現金比率などで調整

- レバ型や集中投資は“余裕枠”だけ:コアはぶらさない(コア・サテライト発想)

目的は「大勝ち」ではなく、趣味を続けられる安心を積み上げること。

失敗③:情報に振り回される(売買を増やしてしまう)

あるある

- SNS/ニュースで心が揺れる → つい“理由づけ売買” → 手数料や税金がかさむ

- 気づけば積立と逆方向の行動を繰り返している

対策:3つの固定ルール

- “見ない日”を作る(口座アプリは週1回だけ開く/毎月の積立日だけ確認)

- “自動化”を最大化(積立・リバランスの自動設定)

- “売らない理由”を先に決める(暴落時チェックリストを用意)

迷ったら「積立は続ける/売りは翌営業日に再考」——ワンクッション置く。

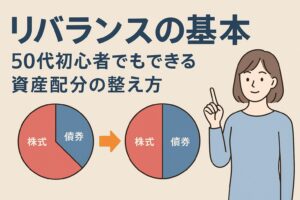

「リバランスとは、株式や債券などの割合が崩れたときに、もとの比率に戻す作業のことです。例えば“株式70%・債券30%”にしていたのが、株式の上昇で“80:20”になったら、株を一部売って債券に移す、といった調整です。年に1回くらいで十分とされています。

👉 詳しくはこちらの記事で解説しています → 『リバランスの基本|初心者でもできる資産配分の整え方』」

私の体験から学んだこと

- インデックス投資(全世界・全米・国内・新興国)を15年継続

- 途中で“高値掴み”や“情報に反応した売買”の反省もあり

- 結局は、積立・分散・放置がいちばんメンタルにやさしく成果につながった

- コツ:

- 買う仕組みを固定(積立額・銘柄・日にち)

- 見直しは年1回(増えすぎた資産クラスを元に戻す“リバランス”だけ)

失敗を経て「やめない設計」に変えたら、投資が長続きしました。

✅学びをやめないことも大切です。

今日からできる“やめない投資”チェックリスト

- 積立額(毎月/毎週)と実行日を決めた

- コア商品(全世界or全米インデックス)を1〜2本に絞った

- 余裕枠(サテライト)は総額の10〜20%以内

- 相場アプリは週1回だけ開く

- 年1回の自動/半自動リバランスを設定した

- 暴落時の行動ルールを事前に書いておいた

よくある質問(50代視点)

Q. 暴落が怖い。積立を止めてもいい?

A. 焦って“売る”“止める”は後悔しやすい。積立は細くても継続が基本。どうしても不安なら、安定資産を少し厚くして全体のブレを抑える。

Q. まとまった資金は一括?分割?

A. リターン最大は一括になりやすいが、精神的安心は分割。50代は半年〜1年の時間分散が現実的。

Q. まず何から始めれば?

A. 迷うなら、口座開設→コア1〜2本の積立→年1回見直し。これだけで十分“続く設計”になります。

関連記事

- 「50代からでも遅くない?NISAを始めるメリットと注意点」

- 「投資初心者におすすめの証券口座4選|50代目線で徹底比較」

- 「投資信託でコツコツ増やす|50代からの積立運用の始め方」

- 「退職金をどう運用する?50代からの安全な資産形成プラン」

まとめ:失敗しても、設計し直せば続けられる

- 50代の“つまずき”は、積立・分散・自動化でかなり減らせる

- 一番の失敗は「やめてしまうこと」

- 趣味(テニス・ギター)を長く楽しむためにも、やめない投資の仕組みづくりを

👉[楽天証券の詳細はこちら] |👉[SBI証券の詳細はこちら]|まずは小さく一歩。口座開設→積立設定で“自動的に続く”環境を整えましょう。

⇒「私が使っている証券口座はこちら」→ [楽天証券]|[SBI証券]

👉[マネックス証券の詳細はこちら]

⚠ 免責事項(ご確認ください)

本記事は筆者が調べた情報や一般的な考え方に基づいており、特定の商品や投資を推奨するものではありません。また、NISAや税制・社会保障制度は今後変更される可能性があります。最新情報は必ず金融庁や証券会社などの公的機関でご確認ください。投資判断は必ずご自身の責任で行っていただき、本記事の内容に基づく損失について、筆者および当ブログは一切の責任を負いかねます。